广发证券表示,1990年代日本的股票弱市为被动型投资基金提供了发展契机。2010年之后,主动投资切向被动投资的趋势加速。同时,出海投资以“共享”海外其他国家的增长红利成为日本公募转型的另一条新思路。

消息面上,公司宣布与OpenAI构建合作伙伴关系,iPhone将接入ChatGPT;Vision Pro将于6月28日在中国、日本和新加坡推出。其中,在中国大陆起售价接近3万元。

债务收缩期下,日本资管格局大变动

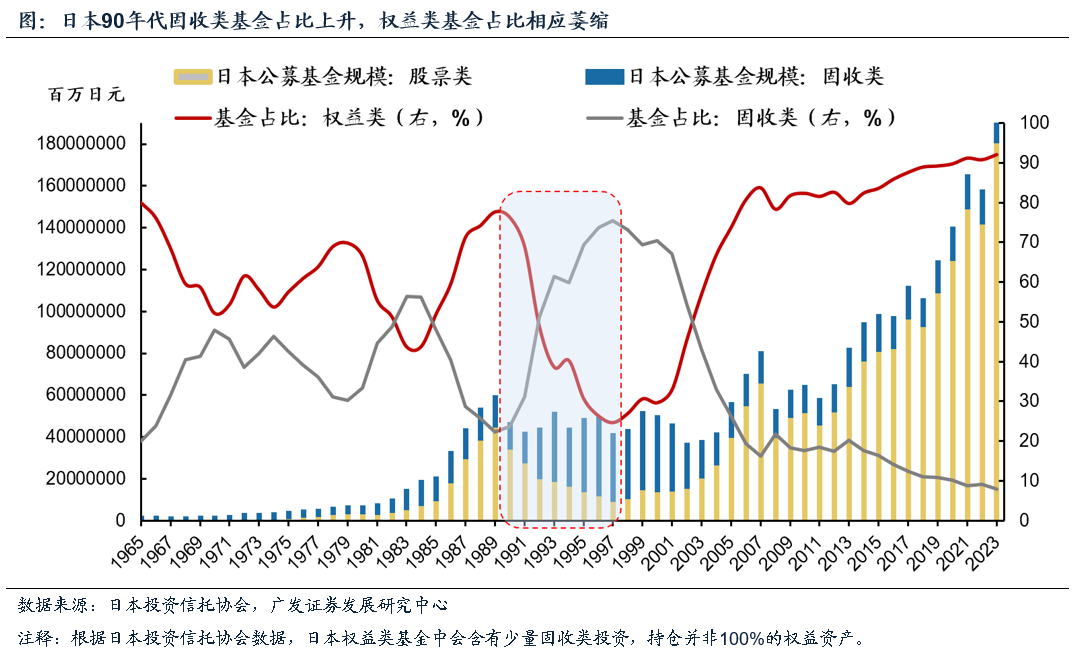

1990年代日本进入债务收缩期,带来股市下挫与债市走牛,1990年代也是权益&固收类基金结构大变动的十年。权益类基金规模从1989年的45.6万亿日元下降至1998年的11.5万亿日元;固收类基金在债券牛市下开启黄金十年,规模从1990年的10.9万亿日元上升至2000年的34.8万亿日元,市场份额占比从1990年的23.8%提升至2000年的70.4%。

债务收缩阶段,日本权益类基金三大转型

(一)主动&被动再平衡——被动投资规模逆势增长

1990年代的股票弱市为被动型投资基金提供了发展契机。2010年之后,主动投资切向被动投资的趋势加速。一方面,日本主动管理型基金未能显著跑赢基准,低费率、便于多样化投资、高透明度的被动产品更具性价比;另一方面,日本央行从2010年开始持续购入ETF以向市场注入流动性,也成为ETF快速增长的主要推动。

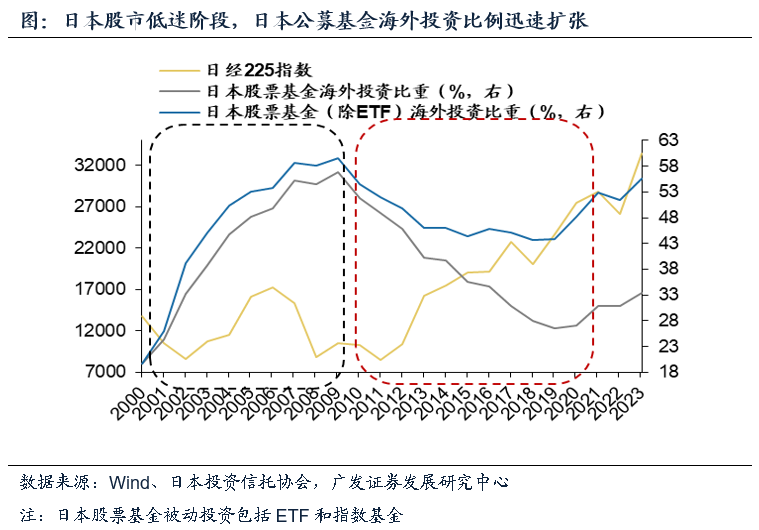

(二)子弹打向海外——加大全球布局规模

1990年代日本债务收缩期间,国内经济增速放缓&境内资产收益低迷成为常态,出海投资以“共享”海外其他国家的增长红利成为日本公募转型的另一条新思路。债务收缩期,日本股票型基金海外投资比重持续抬升,最高达到56.9%(2009年)。此后,安倍经济学的刺激下,日本国内经济&股市逐步回暖,日本股票型基金海外投资比重有所回落,但以主动投资为代表的海外基金规模仍然维持在较高水平。

(三)竞争加剧,让利投资者——行业降费

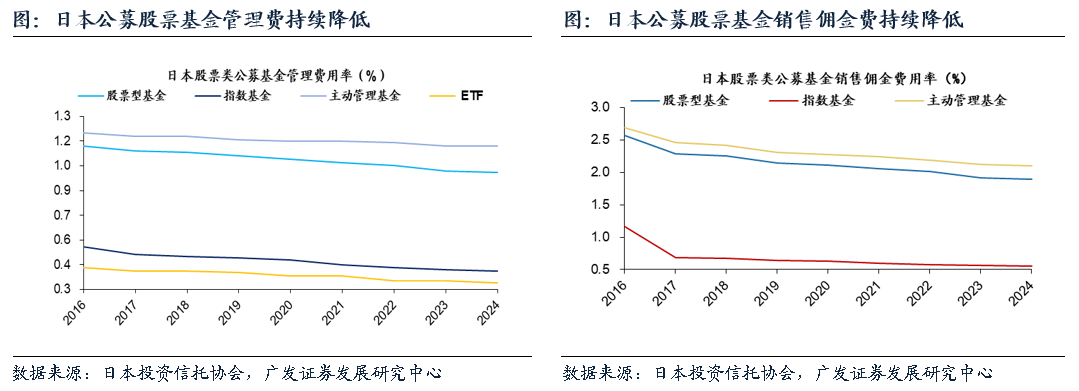

投资需求收缩,供给端竞争加剧,降费能有效提升产品对于投资者的吸引力。近年来,日本公募的管理费率和销售费率整体呈平稳下降趋势。主动型(股票型基金)和被动型(ETF、指数型基金)的管理费率和销售佣金费率自2016年以来均有不同程度的下降。

本文作者:戴康(S0260517120004),文章来源:戴康的策略世界,原文标题:《【广发资产研究|数据说】日本权益基金如何应对债务收缩期?》。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 股票配资10倍杠杆

Powered by 股票配资体验 @2013-2022 RSS地图 HTML地图

Copyright Powered by365建站 © 2013-2022 香港永華证券有限公司 版权所有